- Blog

- Veröffentlicht am: 18.09.2022

- 4:57 mins

Profitabel und nachhaltig Kurshalten - Teil 1

Ein Industrie Pulscheck von MHP

Seit 2019 sorgen Brexit und US-Wahlen, die COVID-19-Pandemie sowie aktuell der Krieg in der Ukraine für enormen Gegenwind und unberechenbaren Wellengang im operativen Geschäft der Unternehmen.

Von ruhigem Fahrwasser keine Spur – die deutsche Industrie navigiert im Dauerkrisenmodus von einem Sturmtief zum nächsten. Welche Folgen das hat, zeigt ein Blick in die letzten Geschäftsberichte: Das Streben nach Wachstum und Effizienz um jeden Preis weicht immer mehr dem Wunsch nach Stabilität und Sicherheit. Wenn finanzielle Risiken und Belastungen reduziert werden müssen, gehen mutige Investitionsprojekte und ambitionierte Transformationsvorhaben der Unternehmen häufig als erstes über Bord. Fällt dieser neuen Priorisierung auch die Nachhaltigkeit zum Opfer? Der ethischen und zudem wirtschaftlichen Seetauglichkeit wäre damit langfristig kein Gefallen getan.

Aber wie groß sind die Herausforderungen für die Industrie in Deutschland und Europa wirklich? Und wie sind die Unternehmen tatsächlich durch die Krisenjahre gekommen? Zeit für einen Industrie Pulscheck von MHP! In unserer zweiteiligen Kurzanalyse haben wir die Entwicklung verschiedener Branchen in Europa im Zeitraum von 2019 bis Juli 2022 anhand von Indizes miteinander verglichen. Zusätzlich haben wir Finanz- und Nachhaltigkeitskennzahlen der zehn deutschen Unternehmen aus dem Index MSCI Europe Industrials ausgewertet. Basis dafür waren umfassende Kennzahlen sowie über 20 Nachhaltigkeitsberichte der Unternehmen.

Wie hat sich die europäische Industrie im Vergleich zu anderen Branchen in den zurückliegenden Krisenjahren geschlagen?

Das Ergebnis: Deutlich besser als vermutet.

Die schlimmsten Rezessions- und Untergangsszenarien haben sich bislang nicht bewahrheitet.

Unterm Strich geht der europäische Industrieindex mit einem beachtlichen Kursplus von etwa 34 Prozent aus den turbulenten Jahren hervor. Die Konsumgüterbranche entwickelte sich trotz des schwierigen Geschäftsklimas ähnlich solide und landet mit 31 Prozent Wachstum knapp hinter der Industrie. Als Überperformer besticht (wenig überraschend) die Healthcare-Branche. Investoren freuen sich über ein starkes Wachstum von 52 Prozent und blicken optimistisch in die Zukunft.

Inwieweit die unübersichtliche Lage am Markt zu Nervosität und Unsicherheit führt, zeigt sich an den Kurschwankungen. Die höchste Volatilität bringen die Kursverläufe von 2019 bis 2021 der Industrieunternehmen mit sich. Aufgrund strukturell erhöhter Konjunktur- und Exportabhängigkeit haben die Krisen und die damit einhergehenden Risiken hier besonders tiefe Spuren hinterlassen. So hatte beispielsweise der Ausbruch der Corona-Pandemie 2020 einen Kurseinbruch von etwa 34 Prozent innerhalb weniger Wochen zur Folge. Zusammenfassend stellen wir fest, dass vor dem Hintergrund eines Hunderte-Milliarden-schweren EU-Rettungsschirms sowie subventionspolitischer Effekte das insgesamt positive Abschneiden der Industrie nicht zu optimistisch gedeutet werden sollte. Offen bleibt, ob und inwieweit hier größere Risiken und Instabilitäten im Verborgenen liegen.

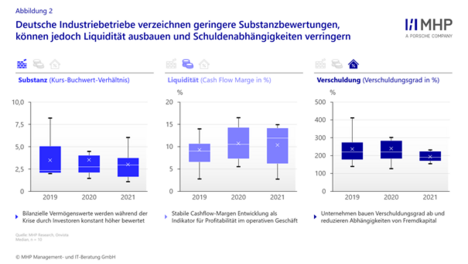

Um einen genaueren Eindruck vom Zustand der heimischen Industrie zu gewinnen, haben wir den Blick auf die im MSCI-Europe-Industrials-Index vertretenen Unternehmen aus Deutschland gerichtet. Die Gruppe umfasst zwölf Unternehmen unterschiedlicher Größe aus den Bereichen Automobil, Chemie, Technologie und Transport – wobei wir zwei Unternehmen wegen ihrer außerordentlichen Situation nicht in die Betrachtung miteinbezogen haben. Die Zahl der Mitarbeiter*innen der betrachteten Unternehmen reicht von 10.000 bis 580.000, der Umsatz von 4,2 Milliarden bis 86 Milliarden Euro. Insgesamt setzten die zehn Unternehmen 2021 circa 250 Milliarden Euro um, was in etwa der Größe von Alphabet aus den USA entspricht. Im Fokus der folgenden Analyse liegen fundamentale Kriterien wie Substanz, Liquidität und Verschuldung. Die Wahl der Indikatoren ist für die Interpretation einer möglichen Krisenresistenz nicht erschöpflich, gibt jedoch einen ersten Überblick.

Wie steht es um die Krisenfestigkeit der deutschen Industrieunternehmen?

Das Ergebnis: Für das Ungewisse gut gerüstet, aber nur zurückhaltend optimistisch.

Um für kommende Schocks gewappnet zu sein, ist ein verlässlicher Eigenkapitalpuffer hilfreich – vielleicht sogar unverzichtbar.

Zur Bewertung der Substanz dient das Kurs-Buchwert-Verhältnis (KBV). Hierbei wird die Marktkapitalisierung eines Unternehmens ins Verhältnis zu dessen Reinvermögen gesetzt. Die von 2019 bis 2021 erkennbaren KBVs von größer 1 implizieren, dass Investoren den deutschen Industrieunternehmen in der Krisenzeit tendenziell zutrauten, auch schwierige Zeiten zu überstehen (siehe Abb. 2). Ein möglicher Rückschluss lautet, dass die Vermögenswerte der Unternehmen – etwa Produktionshallen oder Maschinen und Anlagen – am Markt höher bewertet werden als in den Bilanzen aufgeführt. Die KBVs der betrachteten deutschen Unternehmen lagen in den drei Jahren stets über dem 10-Jahres-Durchschnitt-Wert der Industrie in Europa von insgesamt 1,5. Spricht dies nun für deutsche Verlässlichkeit oder könnte hier eine zu optimistische Überbewertung der Anleger vorliegen? Grundsätzlich ist aber Vorsicht bei Interpretation und der Aussagekraft von KBVs geboten: Bei Automobil OEMs sind beispielsweise KBVs von kleiner 1 im Zuge der kapitalintensiven und risikobehafteten Transformation zur E-Mobilität sogar häufiger anzutreffen.

In Sachen Liquidität haben die Unternehmen ihre Hausaufgaben gemacht. Die umsatzbezogenen Cash-Flow-Margen bewegen sich während des gesamten Zeitraums über der 5-bis-8-Prozent-Schwelle, was im Allgemeinen als solide Marke gilt. Sieben der zehn betrachteten Unternehmen gelang es sogar, ihre Cash-Flow-Margen von 2019 bis 2021 um durchschnittlich über 30 Prozent zu erhöhen. Diese Disziplin bei den Ausgaben ist allerdings nicht nur positiv zu beurteilen. Denn solange unklar bleibt, wann geopolitische Entspannung und gesamtwirtschaftliche Erholung eintreten, dürfen dringende Investitionen in die eigene Wettbewerbsfähigkeit nicht zu stark gekürzt oder zu lange aufgeschoben werden.

Während die hohe Inflation den Unternehmensschulden eher zuträglich ist, sind die steigenden Leitzinsen eher nachteilhaft.

Höhere Zinsen verteuern zunächst die Finanzierung und belasten damit die Margen. Ein Blick auf die Daten gibt allerdings (ein wenig) Entwarnung: Der Verschuldungsgrad – also das Verhältnis von Fremd- zu Eigenkapital – hat sich in den Unternehmen seit 2019 reduziert. Gemäß allgemeiner Faustregel gilt, dass ein akzeptabler Verschuldungsgrad nicht höher als 2 zu 1 (200 Prozent) sein sollte – bei Banken verhält sich dies natürlich anders. Dies gelang 2021 sechs der zehn Industrieunternehmen. Für sie relativieren sich damit die Belastungsrisiken von wahrscheinlichen Zinserhöhungen der Europäischen Zentralbank.

Momentan lassen sich die Indikatoren so deuten, dass sich die Unternehmen gerade krisenfester aufstellen und für härteren Seegang wappnen. Für viele steht mehr denn je im Vordergrund, Profitabilität und Produktivität im operativen Geschäft aufrechtzuerhalten. Dieses Engagement bündelt Ressourcen und Zeit und kostet Nerven. Doch wie steht es um den in der gesellschaftlichen Debatte omnipräsenten Wandel zu mehr Nachhaltigkeit? Wird die in weiten Industrieteilen aufwendige Transformation in Krisenzeiten eher zur Last oder zum Katalysator? Im zweiten Teil unserer Analyse gehen wir den Fragen nach, ob und wie gut es den Unternehmen in turbulenten Zeiten gelingt, Treibhausgasemissionen zu reduzieren, Energie zu sparen oder ihre Mitarbeitenden besser zu schützen?